מהם ההבדלים המהותיים בין ביטוחי החיים המובנים בתוך קרנות הפנסיה לבין ביטוחי חיים פרטיים, וכיצד נדע איזה סוג של ביטוח משתלם, מתאים ונחוץ לנו יותר?

אצל רוב בני האדם, הפרספקטיבה והגישה משתנות מן הקצה אל הקצה, כאשר מקימים משפחה, מולידים ילדים וכל המאזן משתנה. החל מהרגע שאנו הופכים להורים, מוטלת עלינו אחריות שהיא “בילט אין” לכל החיים. אין כמעט אדם שהפך להורה ולא חש את הגל הזה של הדאגה, ולעתים הלחץ שבא בעקבותיה.

אנחנו ההורים מובילים את הספינה הזאת שנקראת משפחה, ועושים הכל כדי שהיא תוכל להגיע מחוף לחוף בבטחה.

נכון שיום יבוא והילדים יגדלו ויעזבו את הקן, ויהיו ברשות עצמם, אחראים לעצמם, ועדיין, אנחנו ההורים נרצה לדאוג להם ולוודא שהם נהנים מביטחון כלכלי, ויותר, עד יומנו האחרון, ולמען האמת גם לאחר שנלך לעולמנו.

כמובן, השנים הקריטיות, בהן האחריות שעל כתפינו היא גדולה מתמיד, הן השנים בהן הילדים עוד איתנו בבית, תחת חסותנו. במהלך שנים אלו, יש צעד אחד שיכול לספק לנו שקט וביטחון, שלבן/בת הזוג ולילדים, לא יחסר דבר במקרה שחלילה נמות בטרם עת, והוא כמובן רכישת ביטוח חיים.

המוצרים הביטוחיים שבמסגרתם נהוג לרכוש ביטוח חיים

מוצרי חיסכון פנסיוני שונים מכילים לא פעם גם ביטוחי חיים, כאשר בקרנות הפנסיה רכיבים של ביטוח חיים הם במקרים רבים “בילט אין”. בביטוחי מנהלים, למשל, לרוב תוצע לכם האפשרות של ביטוח שאירים, במסגרתו המוטבים שהגדרתם בדרך כלל יקבלו סכום כסף חד פעמי (ולא קצבה חודשית), אך במרבית המקרים כאשר מדובר בביטוחי חיים בתוך קרנות הפנסיה, תתקבל קצבה חודשית, שתחושב בהתאם לרמת ההכנסה שלכם. חשוב לדעת, שלהבדיל מביטוח השאירים הסטנדרטי שמוצע כחלק מהחבילה בקרנות הפנסיה, ניתן לבחור במסלול בו יועבר סכום גבוה יותר לרכיב ביטוח החיים מאשר לחיסכון.

עוד נתון חשוב לגבי הקצבה החודשית שבני המשפחה יקבלו כתוצאה מביטוחי החיים שרכשתם במסגרת קרנות פנסיה: בת/בן הזוג יקבלו את תשלומי הקצבה החודשית עד סוף חייהם, ואילו הילדים יקבלו את התשלומים עד אשר יגיעו לגיל 21.

נתון נוסף שכדאי לקחת בחשבון כאשר רוכשים ביטוח חיים דרך קרן הפנסיה, הוא שהקצבה החודשית שתשולם לשאירים תחושב בהתאם לסכום שהפרשתם לקרן הפנסיה, בהתאם לשכר שלכם. במילים אחרות, קצת קשה להסתמך על כך שסכומים אלו יהוו ביטחון כלכלי מספק עבור בני משפחתכם שיישארו כאן אחריכם, אלא אם כן אתם שומרים על רמת שכר גבוהה במיוחד, לאורך שנים רבות.

זווית נוספת שכדאי לקחת בחשבון בהקשר זה, היא שככל שהמבוטח נפטר בגיל צעיר יותר, הקשיים שהוא מותיר מאחוריו רבים יותר, ובמיוחד העניין שנטל גידול הילדים (שעשויים להיות רכים בשנים) נופל כולו על האלמן או האלמנה שנותרו, מה שיכול גם להקשות עליהם להמשיך ולעבוד במשרה מלאה ולהתפרנס כפי שהתפרנסו עד כה, מה שהופך את עניין ביטוח החיים לחשוב עד כדי קריטי. במקרה כזה ההבדל בין ביטוח חיים שנרכש במסגרת קרן הפנסיה לביטוח חיים פרטי, יכול להיות “גיים צ’יינג’ר” של ממש.

כיצד ביטוח חיים פרטי עשוי להיות משתלם יותר?

אחת הסיבות שיותר ויותר אנשים מעדיפים להוסיף ביטוח חיים פרטי ונפרד, היא כי בביטוחי החיים הפרטיים ישנה ודאות גדולה יותר לגבי הסכומים אותם יקבלו בני המשפחה, והם אינם תלויים בגיל המוות או בגובה ההכנסה. כמו כן, בביטוח חיים פרטי, המוטבים יקבלו סכום חד פעמי מכובד וידוע מראש (ולא קצבה חודשית), שהמבוטח יכול לשלוט בו ולהחליט מהו גובה הפיצוי שהוא מעוניין שמשפחתו תקבל.

מה משפיע על עלות הביטוח הפרטי?

ראשית, בביטוחי חיים פרטיים למבוטח יש שליטה והשפעה מרובה על גובה הסכום שיתקבל לאחר מותו. העניין מותנה כמובן בסכום אותו ידרש להעביר לחברות הביטוח בכל חודש. ככל שנבחר פוליסה עם כיסוי גדול יותר, המחיר החודשי יעלה בהתאם.

עם זאת, ישנם מספר פרמטרים שחברת הביטוח מחשבת ולפיהם קובעת את מחיר הפוליסה, באופן אינדיבידואלי עבור כל מבוטח. הפרמטרים העיקריים לפיהם נקבע המחיר הם גיל המבוטח, מקצועו, מצבו הבריאותי, ונתונים נוספים כמו עישון – כן או לא?, וגם נתונים דמוגרפיים שונים. מובן מאליו, שככל שגילכם עולה, כך הפרמיה החודשית שאתם משלמים לחברות הביטוח תעלה, מאחר והסיכון שהחברה לוקחת גדל.

באילו מקרים מומלץ במיוחד לרכוש ביטוח חיים פרטי?

לא במקרה, ישנם הרבה אנשים בוחרים להוסיף ביטוח חיים פרטי, לצד זה שכבר נרכש עבורם במסגרת קרן הפנסיה. רבים מתייחסים לביטוח החיים הפרטי כאל חיסכון לכל דבר, וככל שהמשכורת שלהם עולה, עולה בהם המוטיבציה להגדיל את פוליסת ביטוח החיים, ולוודא שרמת המשפחה של בני משפחתם תיוותר כפי שהיתה ואף תעלה, לאחר מותם. בנוסף, אנשים שאין ברשותם נכסים משמעותיים להוריש לבני משפחתם לאחר לכתם, כמו למשל דירה בבעלותם, משתמשים בביטוח החיים כסוג של ירושה ועזרה כלכלית ודאית שיוכלו להעניק לילדיהם בעתיד. כמו כן, אנשים המתפקדים כמפרנסים עיקריים במשפחתם, רוצים לא פעם להבטיח שבכל צרה שלא תבוא, משפחתם תוכל להמשיך ולהנות מאותו גובה הכנסה.

עם זאת, חשוב לדעת שהעלות של ביטוחי החיים המובנים בתוך קרנות הפנסיה, היא נמוכה באופן משמעותי מאוד מזו של הביטוחים הפרטיים, אך כאמור, שכרה בצדה.

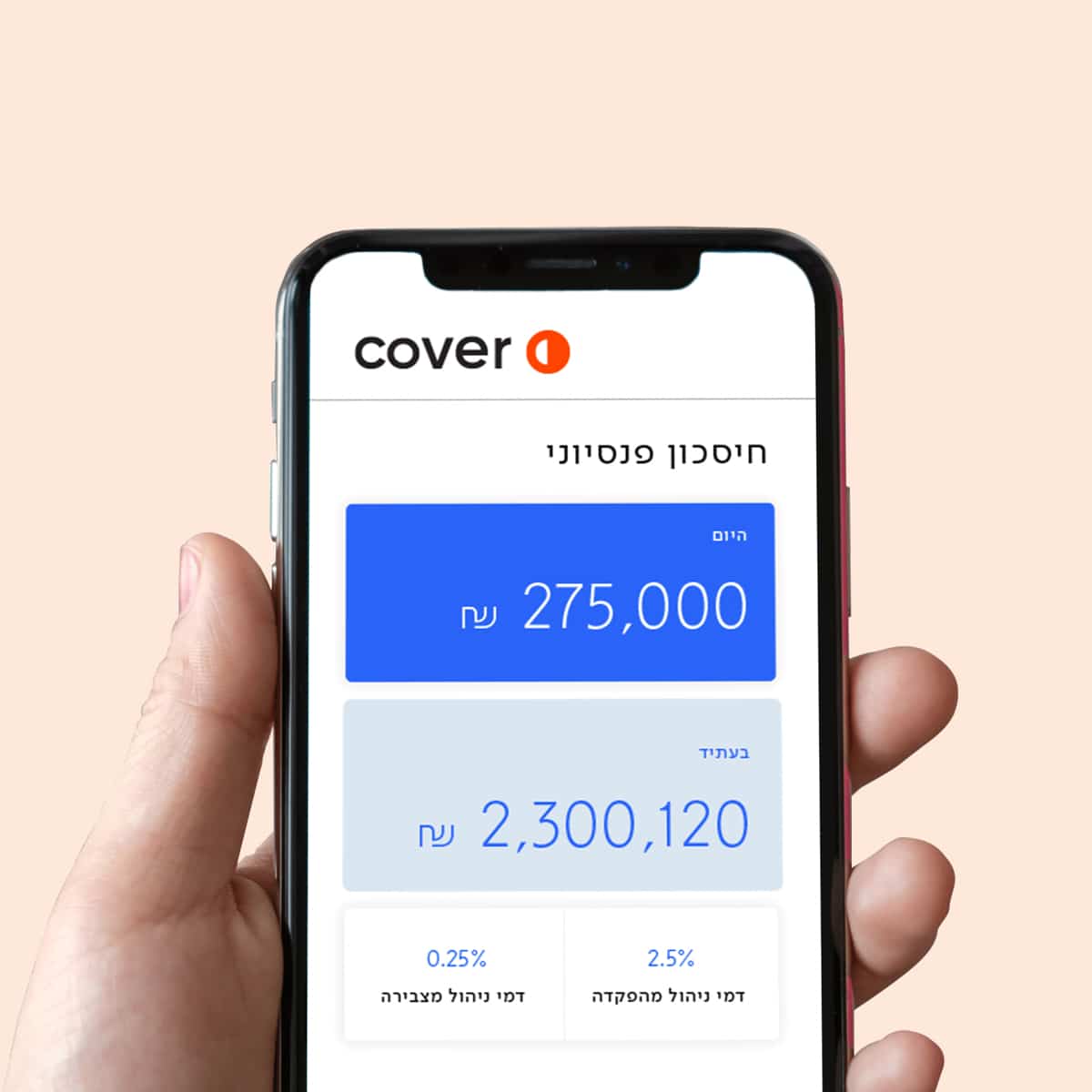

לסיכום, ישנם יתרונות ברורים לביטוח החיים הפרטי, יחד עם זאת העלות שלהם צריכה להילקח בחשבון. קשה לתת תשובה חד משמעית לשאלה – איזה ביטוח חיים משתלם, מתאים ונחוץ לנו יותר. לכן, כדאי להיעזר ביועץ מקצועי מתחום הביטוחים, וגם להכיר את האופציות החדשניות של ביטוחים בהתאמה אישית.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.