הכירו את העקרונות של ביטוחים החיים השונים ואת ההבדלים ביניהם.

ישנו מגוון רחב של ביטוחים אשר לכל אחד מהם מטרות ויעדים שונים. חלק מהביטוחים בעלי מאפיינים דומים לזה לזה ולכן נוטים לבלבל אנשים רבים. שני ביטוחים מבלבלים במיוחד הם ביטוח חיים פרטי וביטוח חיים למשכנתא המכונה גם “ביטוח משכנתא”.

בבסיסם של שני הביטוחים הללו עומד עיקרון אחד פשוט ומשותף – מתן הגנה כלכלית במקרה של מוות בטרם עת של המבוטח. אם כך, מהם ההבדלים בין ביטוח למשכנתא לביטוח חיים פרטי? באנו לעשות לכם סדר.

מהו ביטוח משכנתא?

כל אדם אשר רוצה לקבל משכנתא מהבנק לצורך רכישת דירה או בית, מחויב לעשות ביטוח משכנתא.

זוהי אחת הדרישות שמציבים הבנקים בפני הלווים והיא למעשה נועדה לתת ביטחון לבנק המלווה משום שמשכנתא הינה הלוואה של סכומי כסף גבוהים.

ביטוח משכנתא מורכב משני ביטוחים שונים: ביטוח חיים וביטוח מבנה. מטרתם של שני הביטוחים הללו היא להגן על הבנק במצבים חמורים בהם יתכן אי החזר הלוואה מצד הלווים.

ביטוח מבנה מגן מפני אובדן המבנה ומפני נזקים שונים שיכולים להיגרם לו העשויים לגרום לירידה בערכו הכספי. למשל הרס מבנה או נזק בלתי הפיך משיטפון, שריפה, רעידת אדמה ועוד.

ביטוח חיים למשכנתא הוא ביטוח חיים שנערך לצורך קבלת משכנתא ויכסה את הבנק במקרה של פטירת אחד הלווים מכל סיבה שהיא. כלומר, במצב בו הלווה נפטר לפני שהספיק להחזיר את כל המשכנתא לבנק, יתרת הסכום להחזר תשולם על ידי חברת הביטוח והנכס ישאר בבית המשפחה.

מהו ביטוח חיים פרטי?

ביטוח חיים מוכר גם בשם”ביטוח ריסק”. בדומה לביטוח משכנתא, גם ביטוח ריסק נותן מענה כלכלי במקרה פטירה של המבוטח. מקרה ביטוחי הוא מקרה בו המבוטח הולך לעולמו בטרם עת והמוטבים שלו מקבלים פיצוי כספי חד פעמי מהביטוח בסכום שרכש בפוליסה. הביטוח הזה מעניק הגנה כלכלית משמעותית עבור בני משפחתו והאנשים התלויים במבוטח.

ביטוח זה נפוץ וחשוב במיוחד עבור אנשים אשר מפרנסים בן או בת זוג וילדים או עם הורים אשר תלויים בהם כלכלית. במקרה פטירה של המבוטח, המוטבים שלו עשויים להיפגע באופן משמעותי מבחינה כלכלית. ביטוח חיים ריסק מעניק להם רשת ביטחון כלכלית כאשר יש אובדן הכנסה של המבוטח במקרה פטירה.

עם זאת, חשוב לדעת שהביטוח חיוני וחשוב לא רק לאנשים עובדים אלא גם להורים שאינם בעלי הכנסה מעבודה. גם עבודות בית וטיפול בילדים ניתן לכמת לעלות כספית וכאשר ההורה המטפל הולך לעולמו, ישנה פגיעה משמעותית בתרומה שלו לבית ולמשפחה אשר עשוייה להיות כרוכה בעלויות גבוהות על נותני שירותים חיצוניים שמחליפים את תפקידו הפיזי של ההורה שנפטר.

לביטוח ריסק ישנם מאפיינים נוספים

בחירת סכום הביטוח ניתן לבחירתו של המבוטח בהתאם לצרכי משפחתו ולנתונים האישיים שלו. את סכום הביטוח ניתן לשנות בכל זמן לאורך כל חיי הפוליסה. לעיתים הגדלה של סכום הביטוח תצריך הליך חיתום מחודש ואת אישורה של חברת הביטוח אך ניתן להקטין את סכום הביטוח בכל זמן נתון ללא שום תנאי.

מוטביו של המבוטח נקבעים על ידי בעל הפוליסה והוא יכול הגדיר מי יהיו המוטבים שלו ללא קשר ליורשיו החוקיים. ניתן גם להגדיר את חלקו של הפיצוי אשר ניתן לכל מוטב. במידה ובעל הפוליסה לא הגדיר שמות מוטביו, הפיצוי יינתן ליורשיו החוקיים.

גובה הפרמיה החודשים אינו קבוע ומשתנה בין מבוטח אחד לאחר בהתאם לנתונים אישיים כמו גיל, מצב רפואי סטטוס תעסוקתי, תחביבים הכרוכים בסיכון, הרגלי חיים כמו שתיית אלכוהול או עישון, מצב נפשי ועוד. אחד הגורמים המשפיעים ביותר על גובה הפרמיה הוא סכום הביטוח שנקבע על ידי בעל הפוליסה. ככל שסכום הביטוח יהיה גבוה יותר, כך הפרמיה תהיה גבוהה יותר. ככל שהמבוטח נמצא בסיכון פיזי גבוה יותר, כך הנתונים האישיים שלו ייקרו את הפרמיה החודשית.

משום כך, הפרמיה לא תישאר אחידה לאורך תקופת הביטוח והיא עולה לאורך השנים ככל שהמבוטח מתבגר. לרוב הגיל המקסימלי לביטוח חיים ריסק הוא גיל 75.

מהם ההבדלים העיקריים בין ביטוח חיים למשכנתא לבין ביטוח חיים ריסק?

ביטוח רשות או חובה

ביטוח ריסק הוא ביטוח חיים פרטי המוגדר כביטוח רשות, משמע כל אדם יכול לבחור אם לרכוש את הביטוח הזה או לא בהתאם לצרכיו ורצונותיו. לעומת זאת, ביטוח חיים למשכנתא הוא ביטוח חובה – הבנק המלווה מחייב את לוויי המשכנתא לעשות ביטוח חיים לטובת הבנק בכל מקרה של לקיחת משכנתא.

מוטבים שונים

ברכישת ביטוח חיים פרטי, המבוטח רשאי לבחור מי יהיו המוטבים שלו, כלומר אלו שיקבלו פיצוי כספי במקרה פטירה. לרוב, בביטוח חיים פרטי, המוטבים הם בני משפחתו של המבוטח כמו בן או בת זוג, ילדים או הורים. לעומת זאת, בביטוח חיים למשכנתא, הבנק הוא המוטב בפוליסה. המשמעות של זה היא כאשר המבוטח נפטר, חברת הביטוח מעבירה את סכום הביטוח לבנק ובכך פורעת את יתרת המשכנתא בבנק והנכס אינו חייב עוד בתשלומי משכנתא ונקי משעבוד בנקאי.

קביעת סכום הביטוח

בביטוח חיים פרטי, בעל הפוליסה הוא זה שבוחר את גובה סכום הביטוח על פי צרכיו ורצונו. הוא יכול לבחור שסכום הביטוח יהיה בסך חצי מיליון ש”ח או שני מיליון ש”ח – סכום הביטוח נתון לבחירתו וניתן לשנות אותו בכל עת ככל שייבחר בכך.

בביטוח חיים למשכנתא, סכום הביטוח צמוד לסכום יתרת המשכנתא של הלווים, שהם גם המבוטחים בפוליסה. משום כך סכום הביטוח יורד לאורך השנים ככל שיתרת המשכנתא קטנה.

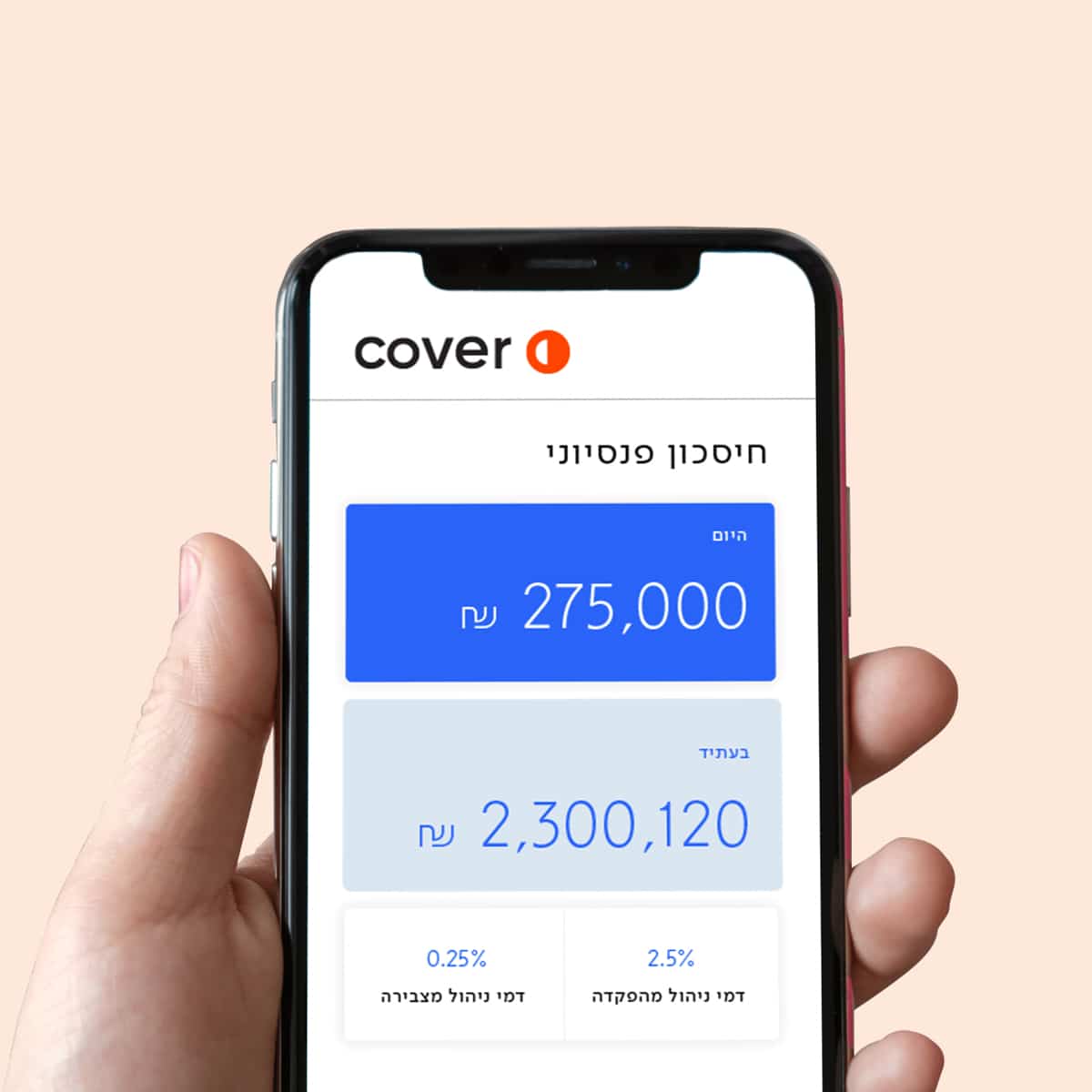

ביטוח חיים הוא מוצר חיוני וחשוב עבור כל אדם וחשוב לתכנן אותו היטב כך שייתן את המענה הכלכלי הטוב ביותר במקרה ביטוחי. באיזור האישי ב-cover תוכלו לצפות בתיק הפנסיוני שלכם ולראות האם יש לכם ביטוח חיים והאם הוא תואם את צרכיכם.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.