כמו מערכת יחסים בין 2 בני זוג כך נבנה הקשר בין ענף הביטוח לבין שוק ההון. בהתחלה היו גישושים וחיזורים ולאט לאט מערכת היחסים הלכה והתהדקה, עד כי כיום חברות הביטוח ושוק ההון הם כמו זוג נשוי, מבוסס המחובר בקשר שקשה מאוד להתירו.

הרומן בין שוק ההון לענף הביטוח התחיל בראשית המילניום החדש…

חברות ביטוח תמיד השקיעו בשוק ההון, הן השקיעו שם את כספי הביטוח על מנת להגדיל רווחיות. אולם רק בעשורים האחרונים הן הפכו לשחקן כל כך משמעותי בשוק ההון.

זה התחיל בשנת 1995. אז הגיעו למסקנה חד משמעית שמצבן של קרנות הפנסיה ההסתדרותיות הוותיקות, שחלק ניכר מכספיהן הושקעו בשוק ההון כמובן, לא טוב וכי הן צפויות להגיע לגירעונות שלא יאפשרו לשלם פנסיות למבוטחים שלהן.

בשנת 2001 הגרעון של קרנות הפנסיה הוותיקות עמד כבר על כ-137 מיליארדי שקלים!!!. גירעונות אלו הם תוצר של כמה גורמים, ביניהם:

– העלייה בתוחלת החיים לצד הקפאון בגיל הפרישה לגמלאות.

– תשואות נמוכות מהמשוער – חברות הפנסיה חשבו שיקבלו תשואות טובות יותר על ההשקעות שביצעו בשוק ההון מאלו שנתקבלו במציאות.

– העובדה שחברות הפנסיה הבטיחו למבוטחים דמי פנסיה על בסיס המשכורות שלהם ולא על בסיס הכסף שהצליחו לצבור בפועל.

בסוף 2003 החליט שר האוצר דאז, בנימין נתניהו, שכדי להילחם בגירעונות יש להלאים (להעביר לבעלות המדינה) את קרנות הפנסיה, וכך היה. בעזרת תהליך חקיקתי מסודר עברו קרנות הפנסיה לניהול המדינה וערבויות מדינה הועמדו לטובת קרנות הפנסיות הוותיקות. ערבויות אלו הבטיחו כי המבוטחים בקרנות הפנסיה הוותיקות יקבלו את שהובטח להם. במקביל הוקמו קרנות פנסיה חדשות.

מאוחר יותר מכרה המדינה את קרנות הפנסיה החדשות לחברות ביטוח ולחברות השקעות. כמו חברות הפנסיות הוותיקות גם חברות הביטוח וחברות ההשקעות השקיעו את כספי הפנסיה של המבוטחים בשוק ההון והחלו לשחק תפקיד חשוב בשוק זה.

מאוחר יותר, בשנת 2005 יצאה אל הדרך רפורמת בכר. מטרתה המוצהרת הייתה ועודנה לשים סוף לריכוזיות, למונופול ולניגוד העניינים של הבנקים. עד ליישום סדרת החוקים המרכיבים את רפורמת בכר, הבנקים בישראל היו הבעלים הכמעט בלעדיים על חסכונות, השקעות ומימון של הציבור. כך למשל, אם אדם היה מעוניין להשקיע בקרן נאמנות, לחסוך בקופת גמל או אם אדם נזקק להלוואה הוא הלך אל הבנק וקיבל את השירותים האלו מהבנק.

בתקופה של טרום ועדת בכר לבנקים הייתה מעט מאוד תחרות, ובהעדר תחרות – המחירים על שירותים אלו היו גבוהים. המטרה של רפורמת בכר הייתה, אפוא, לייצר תחרות על מנת להוזיל מחירים לציבור.

ואם לא די במונופול ובריכוזיות אז הבנקים פעלו גם תוך ניגוד עניינים מובהק. מצד אחד הם שימשו יועצי השקעות ללקוחותיהם ומן הצד השני הם היו בעליהם של אפיקי השקעה רבים, אם בבעלות מלאה וישירה ואם בבעלות חלקית ועקיפה דרך לקוחותיהם. ננסה להמחיש בדוגמה: לבנקים יש מניות משלהם שהם יכולים להמליץ ללקוחותיהם להשקיע בהן, כך שיועצי ההשקעות של הבנקים למעשה היו רחוקים מלהיות אובייקטיביים או נטולי אינטרסים . ואם המניה לא בבעלות מלאה וישירה של הבנקים, אז המניה יכולה להיות של לקוחות הבנקים וגם כאן יש ניגוד עיניינים.

הדרך לצאת מהתסבוכת הזו הגיעה, כאמור, בדמות רפורמת בכר שהפקיעה מן הבנקים את זכויות היתר שלהם והחלה “לפזר” את הזכות לשווק ולנהל חסכונות, השקעות ומימון לחברות נוספות במשק. ואכן, היום אנחנו בעידן חדש שבו ניתן:

– להשיג מימון (הלוואות) לא רק דרך הבנקים אלא גם דרך חברות אשראי, חברות ביטוח, בתי השקעות ועוד.

– להשקיע בשוק ההון לא רק דרך הבנקים אלא גם דרך חברות פיננסיות, חברות השקעות וחברות ביטוח.

– לחסוך לטווח הארוך (פנסיה), הבינוני (קרן השתלמות, חסכונות, השקעות) או הקצר (חסכונות, השקעות) דרך חברות ביטוח, חברות השקעות ודרך חברות פיננסיות ולא רק דרך הבנקים או חברות פנסיה.

מיסוד היחסים: חברות הביטוח ושוק ההון מחזקים את הקשר

יישום רפורמת בכר ומכירת קרנות הפנסיה הוותיקות לא התרחשו ביום בהיר אחד. זה היה תהליך ארוך יחסית שנועד לאפשר לבנקים ולחברות שעתידות להתחרות בבנקים להתארגן מחדש.

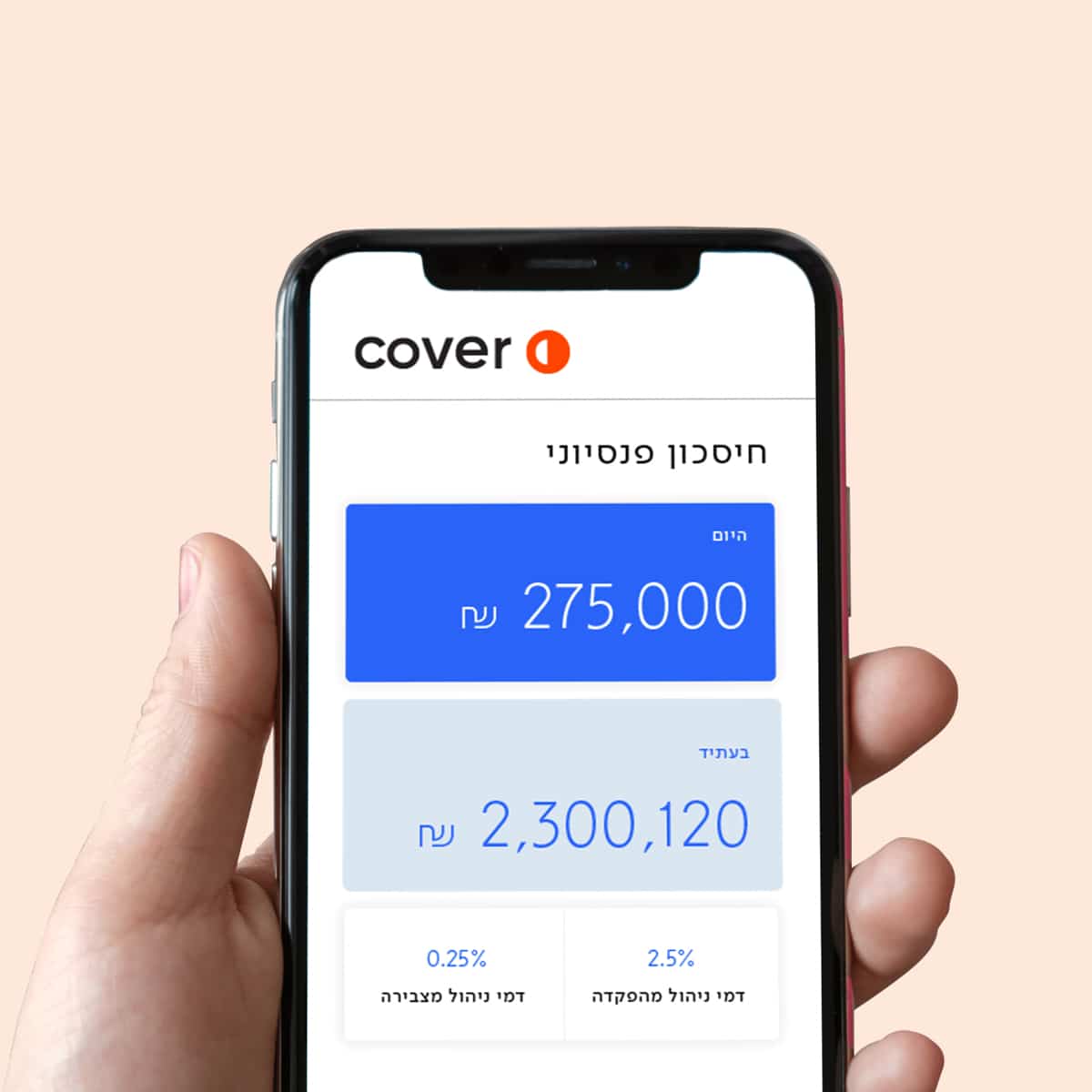

נכון להיום חברות ביטוח וחברות השקעות, המכונות גם גופים מוסדיים, חולשות על כ-70% מהמסחר בבורסה. למעשה הכסף שלנו, האזרחים, מושקע ברובו בחברות מוסדיות אלו. בחברות ביטוח כגון: הפניקס, מנורה, מגדל, הראל, כלל וכן בחברות השקעות שונות. חברות אלו הן שמנהלות עבורנו השקעות, חסכונות והן שמעניקות לנו מימון לצד הבנקים. הן עושות זאת דרך כל מיני מכשירים פיננסיים, ביניהם: קרנות השתלמות, קרנות פנסיה, שיווק מוצרי השקעה דוגמת תעודות סל ודרך מתן הלוואות, אשראי ואפילו משכנתאות.

כמו כן, גם אנחנו כאנשים פרטיים, כמוסדות או כחברות – יכולים להשקיע בחברות ביטוח וחברות השקעות רבות שכן הן גם נסחרות בבורסה. ניתן להשקיע בהן באופן ישיר על ידי קניית מניות של חברות הביטוח או על ידי השקעה במדד חברות הביטוח.

מהו מקור הרווח העיקרי של חברות הביטוח כיום?

הצד של החתן (מוצרי ביטוח)? או הצד של הכלה (מוצרי חסכון, מימון והשקעה)?

פעם, לפני שהקשר בין חברות ביטוח לבין שוק ההון הודק הרווח העיקרי של חברות הביטוח הגיע מהמוצרים המזוהים איתן – מוצרי הביטוח. משיווק וניהול

ביטוח חיים

, ביטוחי בריאות, ביטוחי רכב, ביטוחי רכוש, ביטוחים מקצועיים וכו’. אך מאז הרפורמות בראשית שנות ה-2,000 המוצרים הריווחיים ביותר של חברות ביטוח הן ההשקעות, המימון והחסכונות.

ניהול קרנות פנסיה, חסכונות, קרנות ההשתלמות, ניהול תיקי ההשקעות, ברוקראג’ (תיווך בין משקיעים לבין השקעות בניירות הערך) ומתן מימון ואשראי – הם מקור הרווח העיקרי של חברות הביטוח והם שהפכו את חברות הביטוח לשחקנים כל כך חשובים בשוק ההון בישראל, ולא כפי שאולי נוטים לחשוב – שמוצרי הביטוח הם המקור המניב של חברות ביטוח.