ביטוח חיים הוא אחת ההגנות הפיננסיות החשובות ביותר לתא המשפחתי, כאשר החשיבות הופכת מוחשית ומהותית אחרי המעבר מחיי זוגיות לחיי משפחה, במיוחד בשנים בהן הילדים תלויים בכם כלכלית. אז כתא משפחתי איך עלינו לעשות סדר ולבנות את ההגנות הפיננסיות ליקרים לנו? איך עושים זאת נכון?

ישנם המון מקרים מצערים של משפחות בהם אחד המפרנסים נפטר במפתיע ובטרם עת. במקרים אלו ביטוח החיים בא לשמש כתחליף להכנסה שאבדה ולהגן על איכות החיים של אלו שנשארו.

למרות העלות המתווספת לשלל ההוצאות החודשיות של משפחה בישראל – אין כאן ממש שאלה של

האם

לעשות ביטוח חיים אלא שאלות כמו על

איזה סכום, עבור אלו מוטבים, באיזו עלות

וכדומה. הגנה פיננסית איננה קלישאה אלא צורך מהותי, למעשה מדובר בחובה, אבל לא כמו במיסים, אף אחד לא מחייב אותנו לבצע את החובה הזו למעט תחושת האחריות המשפחתית כלפי היקרים לנו. למעשה ביטוח החיים מבטיח ביטחון כלכלי מסוים ויכול בהחלט להיות ההבדל בין שקיעה כלכלית לצליחה פיננסית סבירה במקרה של טרגדיה משפחתית.

מדוע ביטוח חיים חשוב אחרי שהפכתם למשפחה?

כשאתם הופכים למשפחה עם ילדים המשמעויות לכך רבות ומגוונות, כאשר אחד ההיבטים המרכזיים הוא שפתאום אתם לא אחראיים רק לעצמכם אלא אתם האחראיים הבלעדיים והמלאים לחייהם של ילדיכם. פתאום לכל צעד שלכם יש השלכה ומשמעות עליהם ואתם צריכים להתחשב בעוד המון גורמים ופרמטרים מלבד רק בעצמכם כמו בחיי הרווקות או לפני הגעת הילדים לחייכם. זהו כמובן שינוי מבורך וטבעי, אך חשוב להבין את האחריות ויתר המשמעויות המגיעות איתו.

כך, לאחר שהפכתם למשפחה, אתם באופן חוקי ובהחלט גם מעשי אחראיים כלכלית לילדיכם ולצרכיהם הרבים והמשתנים. זה מביא משמעויות מבחינת פרנסה, יכולת השתכרות שלכם, הכנסות שצריכות להתאים להיקף ההוצאות וכיוצא באלו.65% הנחה בביטוח החיים שלכם

אותה אחריות כלכלית והורית על הילדים שלכם היא שמציפה את החשיבות הקריטית של רכישת ביטוח חיים לאחר שהפכתם למשפחה. ביטוח חיים מיועד לעמוד באותה אחריות הורית שלכם לילדיכם ולאפשר למשפחה כולה ביטחון כלכלי במצב של משבר קשה ולרוב גם מפתיע.

ביטוח חיים למקרה מוות מעניק למשפחתכם פיצוי כספי גבוה במקרה של, חס וחלילה, מוות בטרם עת שלכם. סכום זה ללא ספק יכול להיות משנה חיים ומציאות לעומת היקלעות למצב מורכב וקשה כזה ללא קבלת הפיצוי ועם היעדר מיידי של אחד המפרנסים.

דוגמא להמחשה עד

כמה ביטוח חיים

חשוב כאשר יש לכם ילדים

לצערנו, מעת לעת אנו נתקלים במקרים בהם קרה למשפחה אסון ולא היה ביטוח חיים למקרה מוות. מקרים אלו ממחישים עד כמה חשוב

לרכוש ביטוח חיים

בסכום מתאים כאשר יש לכם ילדים. כל אחד מבני או בנות הזוג שנותרו בחיים במקרה של אובדן מוקדם ופתאומי כזה מתחרט על היעדר ביטוח החיים ורובם המוחלט רוכש כיסוי כזה מאוד קרוב לקרות האסון. הדבר דומה גם במקרים של תאונות קשות או מחלות המביאות למצב של אובדן כושר עבודה זמני או קבוע.

כך לדוגמא אישה שבעלה נהרג במפתיע בתאונת דרכים, ממש סמוך לכניסה לישוב מגוריהם והיא נשארה עם שני ילדים בגילאי בי”ס יסודי וחט”ב. הבעל היה המפרנס העיקרי של המשפחה. אז נכון שלזוג היה ביטוח חיים במסגרת ביטוח המשכנתא, אך ביטוח זה כיסה בפועל רק את עלות המשכנתא שנותר להחזיר לבנק. אז לפחות הבית נשאר אצל המשפחה והחזר המשכנתא ירד לאישה המתאבלת מרשימת ההוצאות. למזלה, הזוג רכש בנפרד ביטוח חיים לכל אחד מהם, עבור סכום של 1.5 מיליון ש”ח. האישה והילדים קיבלו את סכום הפיצוי בסמוך למקרה התאונה ואובדן הבעל/אבא. סכום הפיצוי כמובן אינו מקל על הכאב של אובדן פתאומי שכזה אך הוא כן מאפשר ביטחון כלכלי והמשך קיום פיננסי מכובד בתקופה הקשה ולאחר אובדן מפרנס.

דמיינו מה היה עלול להיות גורל המשפחה הזו אם לא היה לזוג ביטוח חיים. המציאות הכלכלית והאישית שלהם הייתה נראית אחרת לגמרי. אז נכון שהיה מרכיב כספי מסוים שהתקבל מקרן הפנסיה של הבעל וקצבאות שארים מביטוח לאומי, אך אלו בהחלט לא סכומים מספיקים כדי לספק ביטחון כלכלי, קל וחומר אחרי שהנפטר היה המפרנס העיקרי במשפחה.

אבל יש לנו ביטוח חיים דרך ביטוח המשכנתא!

אם רכשתם דירה או בניתם בית, יש לכם ביטוח חיים דרך ביטוח המשכנתא שנדרשתם ע”י הבנק שלכם לרכוש כדי לקבל את ההלוואה. זהו גם ביטוח חשוב ונכון מצד הבנקים לדרוש אותו – נכון גם עבורכם כלווים ולא רק עבורם כמלווים. אך חשוב להבין כי ביטוח החיים דרך ביטוח המשכנתא מיועד להחזר יתרת ההלוואה לבנק ורוב או כל הסכום יילך לבנק ולא למשפחה. כך אמנם המשפחה לא צריכה יותר לשלם החזרי משכנתא, וזה קריטי לכשעצמו, אך במצבי משבר כאלו היעדר פיצוי כספי גדול ישירות למשפחה דרך ביטוח חיים נפרד יכול להיות בעל השלכות כלכליות ואישיות חמורות.

תמיד נכון לשאול את עצמנו, האם החשיבות הכלכלית היחידה של כל אחד מבני הזוג היא רק תשלום המשכנתא או שיש ערכים כלכליים נוספים לכל אחד מאיתנו, בעבודה, בזמן הנדרש לגידול הילדים ובמטלות הבית. אלו שאלות לא פשוטות ללא ספק, אך הן מהותיות להבנת חשיבות רכישת ביטוח חיים וכמו כן להחלטה על סכום הביטוח.

כיצד תבחרו נכון וחכם את ביטוח החיים שלכם?

ראשית כל עדיף לרכוש כיסויים ביטוחיים כמו ביטוח חיים בנפרד ולא דרך החסכונות הפנסיוניים כמו

ביטוח מנהלים

. כך יש יותר מעקב על שינויים בפרמיה, המחיר יכול להיות זול יותר וגם אין נגיסה בכספי החיסכון שלכם לפנסיה.

שנית, במציאות הצרכנית והטכנולוגית כיום ממש אין צורך לרוץ לסוכן הביטוח שאתם מכירים כבר שנים ולרכוש אצלו ביטוח חיים – רוב הסיכויים שהפרמיה שתשלמו תהיה יקרה משמעותית לעומת רכישת ביטוח חיים אונליין במודל דיגיטלי מתקדם ומותאם למציאות בשוק.

משרד האוצר מציע מחשבון ייעודי להשוואת מחירי ביטוח חיים ובהחלט מומלץ לעשות בו שימוש לקבלת תמונת מצב כללית לגבי רמות המחיר שתוכלו לצפות להן. המחשבון אובייקטיבי וכולל את כל המבטחות במשק.בביטוח חיים הכיסוי עצמו סה”כ זהה בין הפוליסות ומה שמשתנה הוא הסכום אותו אתם רוכשים והמחיר החודשי שתשלמו. בביטוחי אובדן כושר עבודה המצב די דומה. לכן פרמטר חשוב בקבלת החלטה חכמה הוא המחיר! השוואת מחירים חכמה יכולה

לחסוך

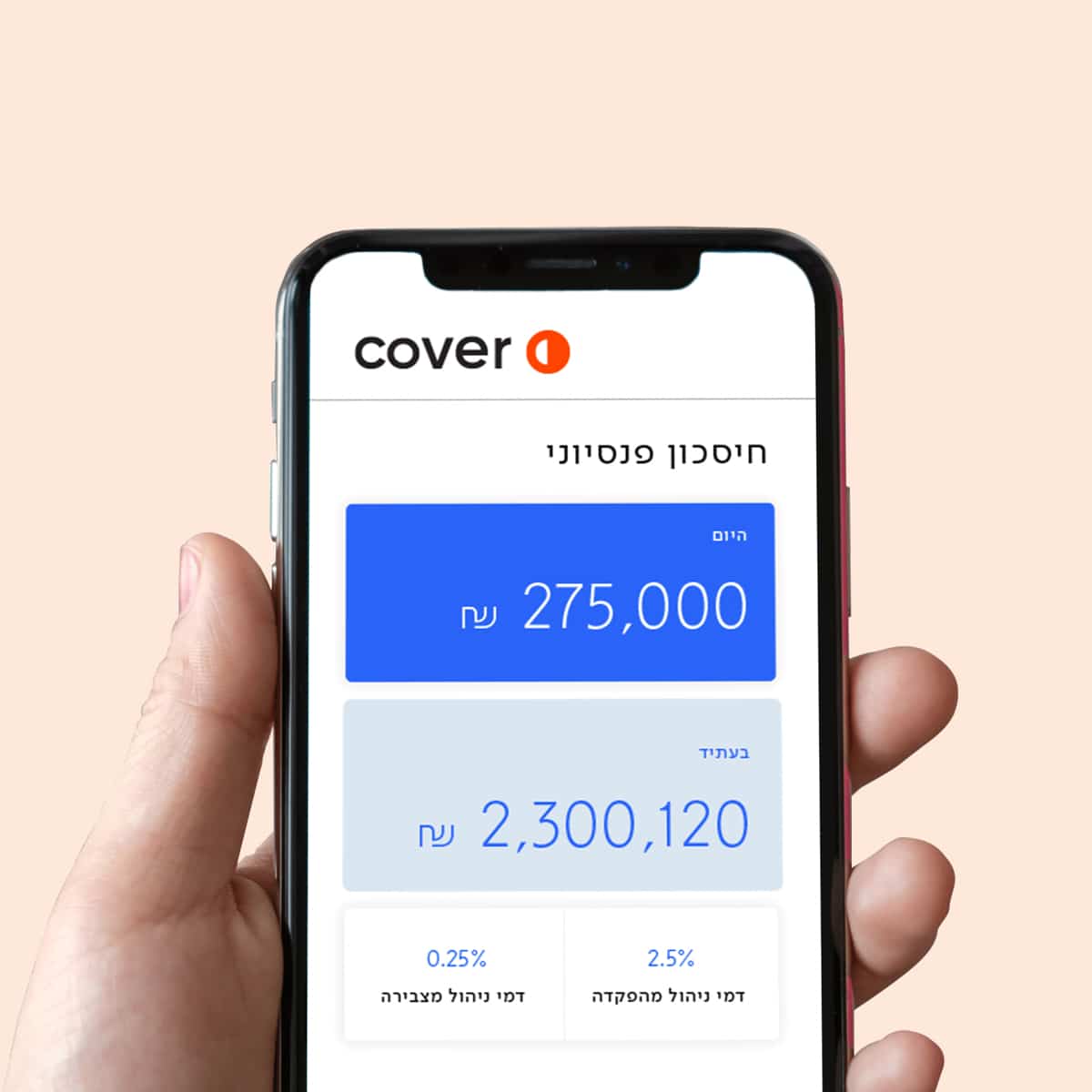

לכם מאות שקלים בכל שנה. עבודה עם גוף ביטוח חדשני ומתקדם, הפועל רק בערוצים דיגיטליים – כמו למשל קבוצת cover המציעה פתרונות מותאמים אישית וחדשניים בביטוח ופיננסים – מאפשרת לכם לקבל ביטוח מותאם אישית ואיכותי לצרכים שלכם, אך במחירים זולים משמעותית לעומת סוכנויות הביטוח ואפילו החברות הישירות. לגוף דיגיטלי כזה אין עלויות ומבנה תשומות כמו סוכנות ביטוח מהדור הישן ולכן הוא יכול להציע מחירים מאוד אטרקטיביים ומבלי לפגוע בכיסוי הביטוחי כמובן.

בנוסף, רכישת ביטוח במודל דיגיטלי חדשני כמו זה של re|cover מאפשר לכם לבצע תכנון פיננסי חכם של ביטוח חיים ומוצרים פיננסיים אחרים, כאשר ההפרש בין חוסר תכנון של ביטוח חיים לבין רכישה על בסיס תכנון יכולה להגיע אפילו ל-150,000 בתשלומים עודפים שתשלמו לאורך השנים!

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.