חיסכון לטווח קצר או ארוך, ריביות משתנות ונזילות הם רק חלק מהקריטריונים לבחירת תוכנית חיסכון או פיקדון בבנק. כך תבחרו את מוצר החיסכון המתאים ביותר לצרכים שלכם.

בשיח הציבורי על אפשרויות חיסכון, אחת האפשרויות המדוברות ביותר היא אפשרות החיסכון בבנק. מכיוון שמדובר באפשרות ותיקה ומוכרת, אנשים רבים המעוניינים לחסוך את כספם, בודקים את תוכניות החיסכון השונות בבנקים.

כאשר ניגשים לבדוק מהן אפשרויות החיסכון הבנקאיות, עולה השאלה במה כדאי להשקיע את הכספים המיועדים לחיסכון – בתוכנית חיסכון או בפיקדון? ישנם מספר הבדלים בין שני סוגי החיסכון הללו אך המכנה המשותף שלהם היא שהם נחשבים למוצרי חיסכון בטוחים יחסית, עם רמת סיכון נמוכה ומנגד, עם אפשרויות תשואה נמוכות ביחס לאפיקי חיסכון אחרים הקיימים בשוק.

מהם ההבדלים בין פקדונות לתוכניות חיסכון? הכנו לכם מדריך מקיף שיסייע לכם לבחור את אפיק החיסכון המתאים ביותר עבורכם.

אם אתם שוקלים לפתוח תוכנית חיסכון או פיקדון בבנק, עליכם להכיר תחילה את המאפיינים של כל אפיק חיסכון ואת הצרכים שלכם. רק כך תוכלו לבחור את מכשיר החיסכון המתאים עבורכם. אלו ההבדלים בין תוכניות חיסכון לפקדונות בנקאיים.

מהו פיקדון?

זהו אפיק חיסכון המאופיין בגמישות מירבית ומותאם לחיסכון לטווח קצר. פקדונות הם אפשרויות השקעה סולידיות, בעלות רמת סיכון נמוכה ומבטיחות ריבית מסוימת שלרוב תהיה מאוד נמוכה. בבנקים ישנם סוגים שונים של פיקדונות, בהם פיקדון שקלי, פיקדון צמוד מדד, פיקדון מט”ח, פיקדון מובנה ועוד.

לכל מסלול פיקדון ישנם תנאים משלו והוא מיועד לטווחי זמן שונים.

מהם היתרונות של פיקדון?

- גמישות גבוהה אשר מאפשרת בחירה מתוך מגוון רחב של מסלולים.

- נזילות – ניתן למשוך את כספי הפיקדון במהלך תקופת החיסכון, בתחנות יציאה מוגדרות מראש וללא תשלום קנסות. ישנם מסלולים בהם ניתן למשוך את כספי החיסכון מדי יום.

- ללא סכום מינימלי להפקדה – מרבית הבנקים מציעים פקדונות שאינם מחייבים סכום מינימלי להפקדה ולכם מאפשרים חיסכון של סכומים נמוכים.

- חיסכון חד פעמי – פקדונות מאפשרים לחסוך סכומי כסף חד פעמיים.

מהם החסרונות של פיקדון?

- אינו מתאים לחיסכון ארוך טווח.

- ניתן לפתוח פיקדון רק בבנק בו קיים חשבון פעיל.

- ריביות נמוכות מאוד שאינן משיגות תשואה גבוהה. לעיתים פקדונות כרוכים בריבית שלילית שאף גורמת להפסדים כספיים של החוסך.

- ללא אפשרות של הפקדה חודשית אוטומטית בסכום קבוע.

מהי תוכנית חיסכון?

תוכניות חיסכון בנקאיות מיועדות בעיקר לאנשים אשר מעוניינים לחסוך את כספם לטווח בינוני או ארוך ולקבל ריבית על החיסכון. חלק מתוכניות החיסכון מאפשרות להפקיד סכומי כסף משתנים בהפקדות חד פעמיות או בהפקדות חודשיות קבועות באמצעות הוראת קבע. כך ניתן לחסוך לאורך זמן סכומי כסף קטנים שמצטברים לסכום משמעותי.

מהם היתרונות של תוכנית חיסכון?

- אפשרויות לריביות גבוהות יותר מאשר הריביות הניתנות בפקדונות קצרי טווח.

- מגוון רחב של תוכניות חיסכון.

- אפשרות להפקדות חודשיות עבור השקעה לטווח ארוך.

- השקעה סולידית ויציבה יותר ביחס למכשירי חיסכון אחרים עם מסלולי השקעה בשוק ההון.

מהם החסרונות של תוכנית חיסכון?

- קנסות יציאה – לא ניתן להוציא את הכסף לפני סוף תקופת החיסכון. משיכה מוקדמת כרוכה בקנסות יציאה גבוהים.

- ריביות נמוכות ביחס לאפיקי חיסכון ארוכי טווח אחרים, שאינם בנקאיים.

מה כדאי לקחת בחשבון כשבוחרים מכשיר חיסכון בנקאי?

הגדרת הצרכי שלכם היא תנאי מקדים לבחירה נכונה של מכשיר החיסכון. עליכם לשאול את עצמכם מספר שאלות חשובות, כגון: האם אתם צריכים נזילות גבוהה של כספי החיסכון? לכמה זמן מיועד החיסכון? מהי מטרת החיסכון? מהי רמת הסיכון שאתם מוכנים לקחת ביחס לתשואה הפוטנציאלית וכמה כסף אתם מוכנים להפקיד לחיסכון?

הן תוכניות חיסכון והן פיקדונות מאפשרים לכם לחסוך את הכסף ולצבור ריבית. עם זאת, חשוב לדעת ששתי האפשרויות כרוכות בריבית נמוכה, אך ככל שהפקדון יהיה נזיל יותר, כך עולה הסבירות שהריבית תהיה נמוכה יותר. חשוב לבדוק את התנאים של כל מסלול חיסכון, כלומר לכמה זמן הוא מיועד, מהן נקודות היציאה ומהם קנסות היציאה הכרוכים במשיכת כספים מוקדמת.

מהן האלטרנטיבות למוצרי חיסכון בנקאיים?

אומנם מכשירי חיסכון בנקאיים מהווים אלטרנטיבה בטוחה, אך יש מספר אלטרנטיבות לחיסכון והשקעה בניירות ערך ובבורסה אשר נחשבות לסולידיות יחסית ועשויות להניב תשואה גבוהה יותר. ניתן למצוא תוכנית חיסכון בחברת ביטוח או בית השקעות ברמת סיכון נמוכה ובתנאים טובים יותר מאלו המוצעים על בתוכניות חיסכון בנקאיות.

מק”מ – מלווה קצר מועד

זהו מוצר חיסכון שמנפיק בנק ישראל והוא מונפק לתקופה קצרה של עד שנה. חיסכון זה כרוך בסיכון אפסי והוא לרוב מציע תשואה גבוהה יותר מזו של פיקדון בנקאי למשך אותה תקופת זמן.

אג”ח ממשלתיות

אגרות חוב ממשלתיות מונפקות על ידי ממשלת ישראל במטרה לגייס מהציבור כסף כדי לממן את פעילות הממשלה. אג”ח ממשלתיות מונפקות מידי שבוע ופעמים רבות הן נחשבות לבטוחות במיוחד אך מציעות תשואה גבוהה יותר מזו של פיקדון בנקאי.

אג”ח קונצרניות המונפקות בבורסה על ידי הבנקים

על מנת לממן את פעילותם, הבנקים מגייסים כסף על ידי הנפקת אגרות חוב בבורסה. חלק מאגרות החוב הללו כרוכות בסיכון נמוך מאוד ומעניקות תשואה גבוהה משמעותית מזו הניתנת בפקדונות בנקאיים.

קרנות נאמנות כספיות

קרן נאמנות כספית היא קרן נאמנות המשקיעה בנכסים קצרי טווח שרובם נפקדים בטווח של שלושה חודשים. למעשה מדובר באגרות חוב לטווח קצר של חברות שנוטות להיות בסיכון מוגבר ביחס להשקעות בטוחים יותר כמו אג”ח ממשלתיות, פקדונות בנקאיים או מק”מ.

קופת גמל להשקעה

זהו אחד מאפיקי החיסכון הפופולריים ביותר בשנים האחרונות. מאז שנוצר אפיק החיסכון הזה בשנת 2016, הוא מהווה אלטרנטיבה איכותית לחיסכון ולהשקעה לטווח בינוני וארוך. קופות גמל להשקעה ניתן לפתוח בחברות ביטוח ובתי השקעות שונים בהם ניתן לבחור מסלולי השקעה בהתאם לרמת הסיכון ולפוטנציאל התשואה שמתאימים לכם. קופת גמל להשקעה מתאימה לחיסכון עבור ילדים, שכן היא מאפשרת להפקיד סכום נמוך באופן חודשי קבוע וליהנות מתשואה גבוהה יחסית לאורך זמן.

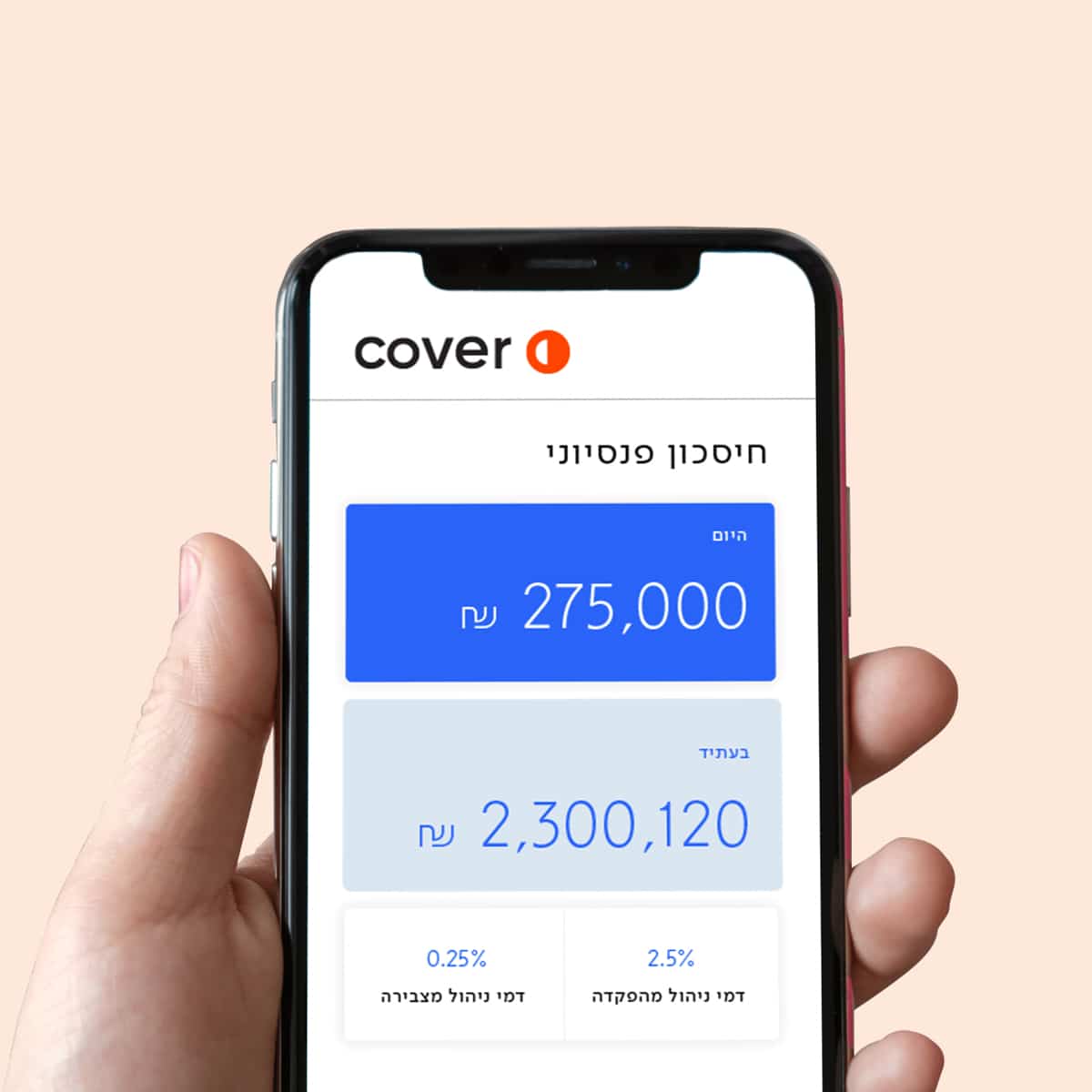

מתלבטים לגביי אפשרויות החיסכון העומדות לרשותכם? בחברת cover פועלים יועצים פנסיוניים שיוכלו לסייע לכם בבחירת מכשיר החיסכון הפנסיוני המתאים ביותר לצרכים שלכם.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.