קרנות הפנסיה מוכרות בתור החיסכון שישמש כקצבה חודשית לאחר שנפרוש לגמלאות. אך החיסכון הזה מכיל אפשרויות נוספות כגון ביטוח מנהלים וקופות גמל, ועל מנת לחסוך באופן היעיל ביותר – יש להכיר את הגורמים המשפיעים על הסכום המצטבר בקרן שלנו

חיסכון פנסיוני. המשמעות המקורית, הגרעינית והידועה ביותר של חיסכון הפנסיה שלכם היא כמובן לאפשר לכם להמשיך ולהתקיים ולהתפרנס גם לאחר הפרישה ממקום העבודה, בהגיעכם לגיל כמובן, ולמעשה ליהנות ממקור הכנסה שתוכלו להסתמך עליו לאחר הפרישה לגמלאות. אנשים רבים נוטים להתרחק מנושאים של חיסכון פנסיוני ולא להתעמק בפרטים שעלולים להיראות קטנים, אך הם משמעותיים מאוד עבור העתיד שלכם, וחשוב להבין אותם לעומקם. הסיבות העיקריות לסלידה ולרתיעה מהעניין בקרב רבים, הן שזהו נושא שנראה כי שייך לעתיד הרחוק ושהרלוונטיות שלו עוד לא חלה, וכן, רבים נוטים ללכת לאיבוד בתוך הסוגייה המורכבת הזו שנקראת ביטוח פנסיוני, ומניחים לגוף שנבחר על ידי המעסיק שלהם לנהל את החיסכון עבורם, מבלי לערוך השוואת מחירים, לבחון את ההבדלים בין דמי ניהול פנסיה שגובות החברות השונות, התשואות, השירות, עלויות הביטוח וההטבות שיכולים להתקיים בין קרנות הפנסיה ופוליסות הביטוח השונות.

ראשית, בואו נבין מהו בדיוק חיסכון פנסיוני

החל משנת 2008, כל מעסיק מחויב על פי חוק, להפריש בכל חודש סכומים לביטוח הפנסיוני של העובדים – לקרן הפנסיה, לקופת הגמל או לביטוחי מנהלים.

כאמור, חיסכון פנסיוני הוא הדרך לחסוך כסף שיישמש אותנו למחייה לאחר הפרישה מעבודה. אל החיסכון הזה אנחנו מפרישים סכומים קבועים בכל חודש, שביום מן הימים יהפכו להיות הקצבה החודשים שנקבל, ממש כמו משכורת, לאחר שכבר נחדל מלעבוד. למען הסר ספק, הסכומים הללו יתקבלו בנוסף לקצבת הזקנה שנקבל בכל חודש מביטוח לאומי.

אילו עוד רכיבים כלולים בחיסון הפנסיוני?

החיסכון הפנסיוני אינו נוגע אך ורק לפרנסה שלנו ולאפשרות להמשיך ולהתקיים בכבוד לאחר הפרישה ממקום העבודה, אלא שקרנות פנסיה וביטוחי מנהלים מכילים גם רכיב ביטוחי, למקרה של אובדן כושר עבודה, שמשמעו שהחוסך יקבל סכום חודשי במקרה של פגיעה בריאותית המונעת ממנו את היכולת להמשיך לעבוד, וגם ביטוח חיים, שמשמעו היא ששאיריו (יורשיו) יקבלו סכום מסוים או קצבה חודשית שתגלם את שכרו, במקרה של פטירה בטרם עת.

כמו כן, ישנם אמצעים נוספים המשמשים לחיסכון פנסיוני, דוגמת ביטוח מנהלים וקופות גמל. חשוב לדעת כי בקופות גמל לא נכלל רכיב ביטוחי, ואליהן ניתן להפריש סכומים רק עבור חיסכון פנסיוני ופיצויים, כמובן שלחלק מההגנות הביטוחיות הנדרשות ניתן לרכוש ביטוח בנפרד אך אז עולה שאלת המחיר..

כיצד נקבע גובה הסכום של קצבת הפנסיה?

גובה הקצבה שתקבלו בכל חודש לאחר פרישתכם מהעבודה, נקבע רק בעת הפרישה, על פי מספר גורמים:

- הסכום שצברתם בחיסכון במשך השנים בהם עבדתם והפרשם בכל חודש לקרן.

- התשואות שהכסף שלכם עשה כתוצאה מההשקעות שנעשו על ידי הקרן.

חישובים אקטואריים דוגמת תוחלת חיים

- גובה סכומי התביעות שהגישו חוסכים אחרים.

- הסכומים הקיימים בקרן הפנסיה

- יש כאן נקודה חשובה שיש להתעכב עליה – הגורמים המשפיעים על הסכום שהצטבר.

כמו בכל תוכנית חיסכון, גם בחיסכון הפנסיוני יש חשיבות גבוהה ביותר לתשואה שהכסף שלכם עושה. ככל שתבחרו בתוכנית עם ריביות נמוכות יותר, תשואות גבוהות יותר ודמי ניהול פחותים – כך תיהנו מחיסכון גדול יותר שהמשמעות שלו תהיה בסופו של דבר – קצבה גבוהה יותר שתקבלו בכל חודש לאחר הפרישה.

חשוב לציין שהכספים המועברים לביטוח הפנסיה מוגנים מפני עיקול על פי חוק.

כיצד מנוהל החיסכון הפנסיוני?

החיסכון הפנסיוני מנוהל על ידי גופים מוסדיים, במסגרת הביטוח הפנסיוני, הגובים בתמורה דמי ניהול, שגובה הסכום שלהם משתנה בין הגופים. הגופים המוסדיים מנהלים את הקרנות באמצעות מכשירים פיננסיים שונים, כמו קרן פנסיה, ביטוח מנהלים או קופת גמל.

גופים אלו לוקחים את הכסף שאתם מפרישים לקרנות הביטוח הפנסיוני ומשקיעים אותם בשוק ההון ובעוד דרכים, במטרה שהכסף הזה יעשה תשואות ויגדל כמה שיותר. ככל שמנהלי הקרנות מנוסים ומיומנים יותר, הם יידעו כיצד ואיפה להשקיע כדי להשיג את התשואות הגבוהות ביותר. כמו כן, ככל שקרן הפנסיה גדולה יותר, יש לה יותר כוח וסיכוי גבוה יותר להשיג תשואות גבוהות. כמו כן, ככל שהקרן גדולה יותר, היא מתנהלת ביעילות ובמהירות בכל תהליכי התביעות.

הגוף המוסדי שמנהל עבורכם את החיסכון הפנסיוני הוא גם זה שיישלם לכם בבוא היום את קצבת הפנסיה.

דגשים שיסייעו לכם לבחור את קרן הפנסיה המתאימה והרווחית ביותר

הקרן שדמי הניהול שלה הם הנמוכים ביותר

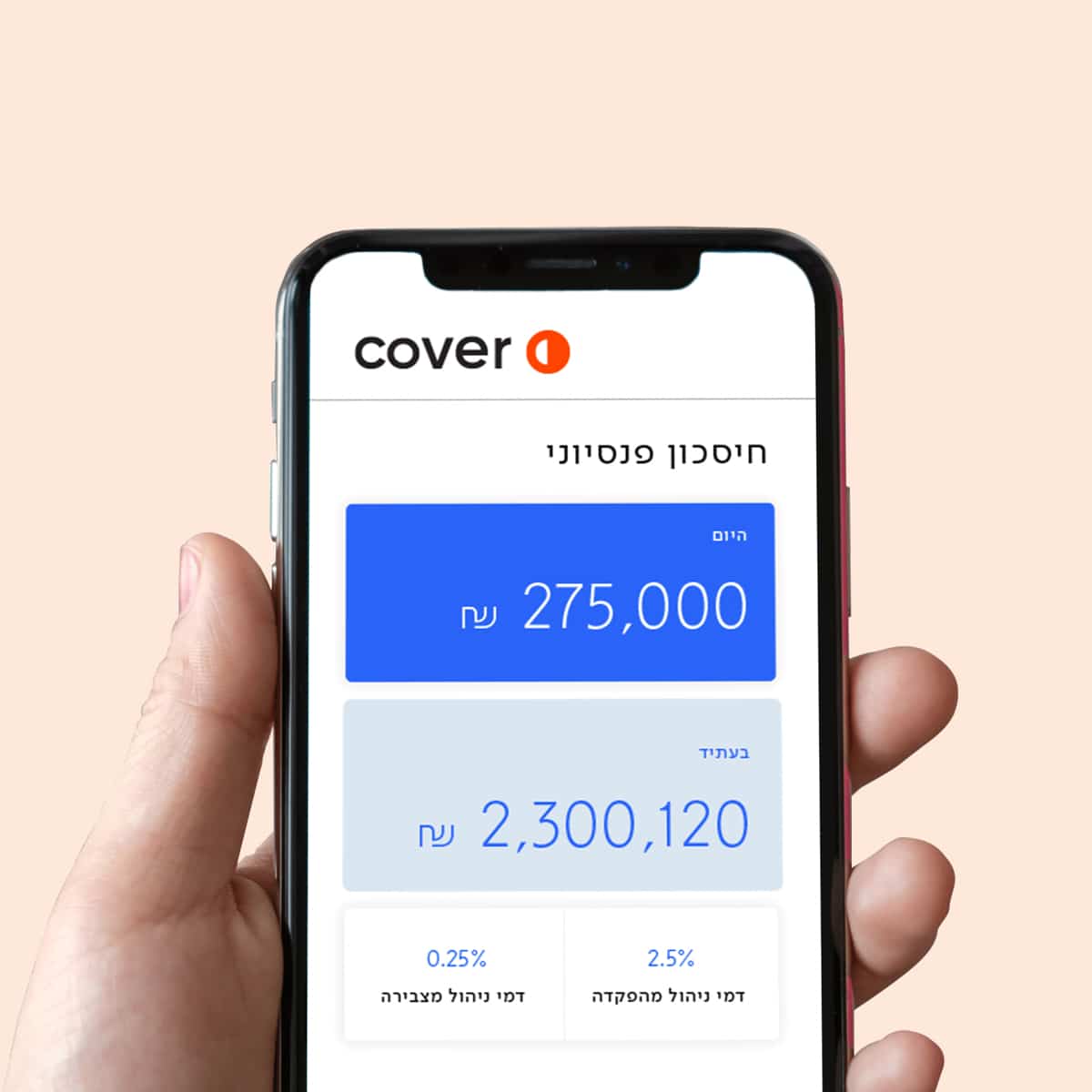

דמי ניהול הם גורם משמעותי בסכומים היורדים מהחיסכון שלכם, והם נחלקים לשניים: דמי ניהול מצבירה – אותם החברה גובה מהסכום הקיים בקופה, ודמי ניהול מהפקדה – אותם החברה גובה באופן שוטף מהסכום שמועבר לקופה. מומלץ לבחור בחברה עם כוח צרכני חזק, שתוכל להציע לכם הפחתה משמעותית בדמי הניהול.

קרן פנסיה גדולה ככל הניתן

ככל שקרן הפנסיה גדולה יותר, כך הערבות ההדדית בין החברים בה גבוהה יותר. המשמעות היא שבבוא העת – היעילות בתביעות לתשלום תגדל.

קרן הכוללת גם אובדן כושר עבודה וביטוח חיים

מומלץ לבחור בקרן הפנסיה שתעניק לכם כיסוי רחב ככל האפשר – הכולל כיסויים דוגמת ביטוח חיים (ביטוח שארים) ואובדן כושר עבודה בתנאים טובים ובמחירים משתלמים במיוחד.

תשואות הן המפתח לקרן פנסיה מוצלחת

בדיוק באותו אופן בו משקיעים בוחרים את החברות בהן הם ישקיעו, כך גם אתם צריכים לבחור את קרן הפנסיה שלכם. קרן המציגה רווחים גובים בהשוואה למתחרים, והיא שומרת על יציבות לאורך שנים, תהיה הבחירה שתניב לכם את התשואות הגבוהות ביותר, שיבואו לידי ביטוי בגובה הקצבה הפנסיונית החודשית אותה תקבלו בעת הפרישה.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.